独家:1-11月IPO承销机构排行榜!募资额创近10年新高

日期:

2020-12-09

浏览次数:

20

今年前11个月,A股市场IPO募资额达4238.72亿元,超过2011年以来历年全年IPO募资规模。

注册制的稳步推进,让2020年成为股权融资“大年”。据大象君统计,今年前11个月,共有342家公司首发上市,IPO募资额较上年同期增长高达109%。11月单月有21家公司首发上市,首发募集资金286.68亿元,IPO市场持续活跃。从今年IPO上会情况来看,截至11月30日,首发上会公司合计533家,通过521家,被否7家,暂缓表决5家,通过率高达97.75%。

注册制在强调包容性的同时,还从制度设计上倒逼前期工作程序更加规范,监管层重点关注信息披露的充分完整,突出中介机构的作用,IPO通过率相应提高。

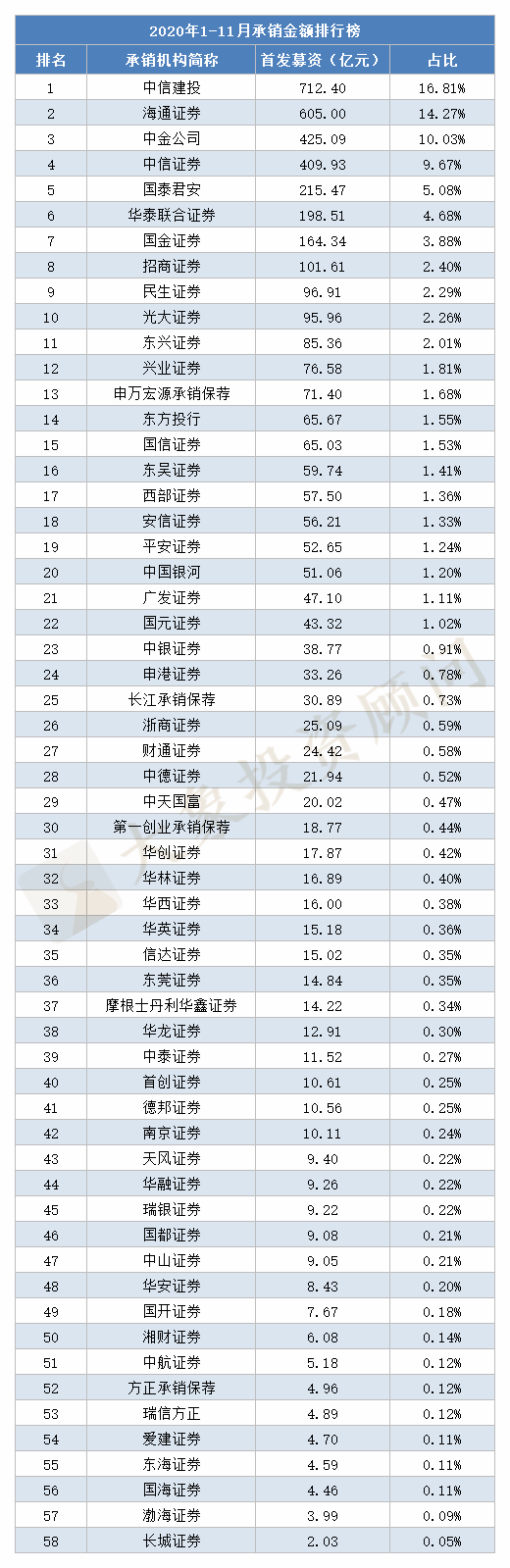

据大象君统计,2020年1-11月,共有58家券商投行担任了A股首发企业的主承销商。IPO承销金额排行榜如下:

第一名,中信建投,IPO承销金额712.40亿元;第二名,海通证券,IPO承销金额605.00亿元;第三名,中金公司,IPO承销金额425.09亿元。前三名券商投行合计首发承销金额占比为41.11%,集中度较高,投行马太效应显著。

注:承销金额按照承销商实际配额统计,如果没有公布实际配额,则按照联席主承销商数量做算术平均分配。

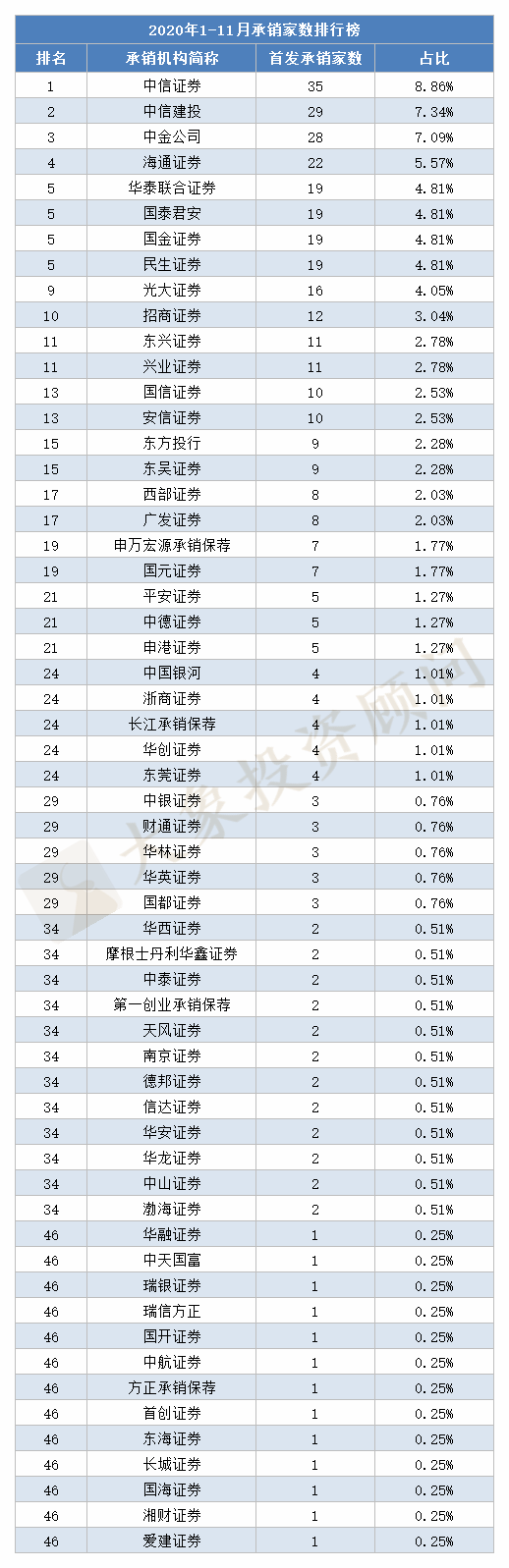

前三名券商投行合计首发承销家数占比为23.29%。

从以上两个榜单可以看出,前三名首发承销金额集中度高于承销家数的集中度,大象君认为,主要原因可能是巨额募资企业大多选择了头部券商投行,同样是占1家项目,但募资额的差距很大。

例如,2020年1月上市的“巨无霸”企业京沪高铁,IPO募资额高达306.74亿元,主承销商包括中信建投,中信证券及中金公司。承销金额排在第二的海通证券也是中芯国际、君实生物等巨额募资企业的主承销商之一。

12月3日晚,证监会官微发布了证监会主席易会满的文章《提高直接融资比重》,足见当前管理层对“提高直接融资比重”事宜的高度重视,IPO活跃的势头有望持续保持下去。