再融资非公开发行要花多少钱?2022年以来上市公司非公开发行费用分析

日期:

2023-03-20

浏览次数:

40

2022年以来截至今年3月15日已经有314家上市公司进行再融资,募资总额共达6308.75亿元。

对于上市企业再融资而言,非公开发行费用并不便宜,据了解,企业再融资需要支付的费用主要包括:承销保荐费用、审计费用、法律费用、信息披露费用以及其他费用等。

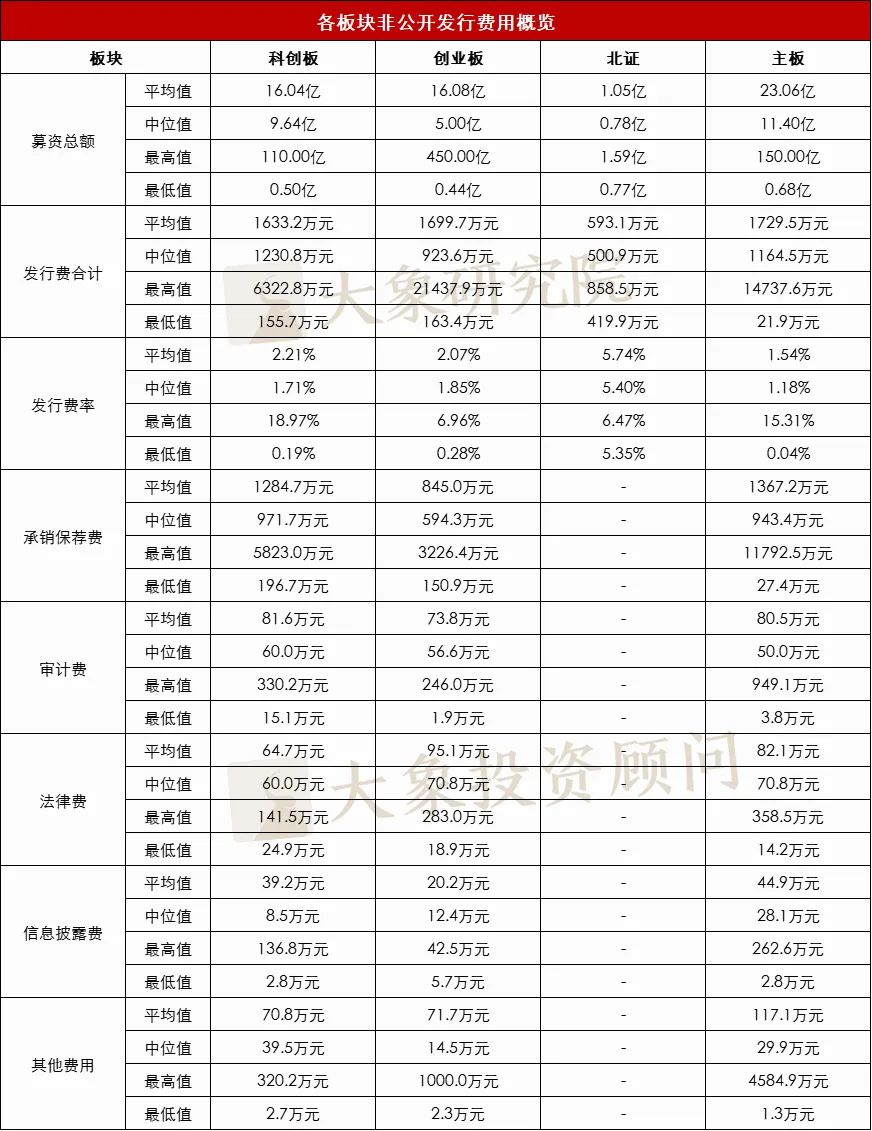

那么,实际上市公司的非公开发行费用要花多少钱?哪个板块发行费用最高?各板块的各项发行费用又是如何的呢?点击小程序获取具体数据

IPO上市企业的再融资发行费用包括承销保荐费用、审计费用、律师费用、信息披露费用以及其他费用,一般情况下与募资金额成正相关。

据大象君了解,2022年以来A股上市企业再融资314家,其中创业板86家、科创板34家、主板191家、北交所3家。

这些再融资企业的发行费合计从最低21.9万元,到最高21437.9万元,发行费率从最低的0.04%,到最高18.97%,其中承销保荐费用最高达到11792.5万元,审计费和法律费用也在随募集资金的增长而波动上升。

数据来源:大象投资顾问、大象研究院

从各板块来看,主板、创业板、科创板、北交所募集资金总额的平均值依次递减,分别平均募资23.06亿元、16.08亿元、16.04亿元、1.05亿元。发行费用方面,主板发行费用最高,平均值高达1729.5万元;其次依次为创业板、科创板、北交所,分别为1699.7万元、1633.2万元、593.1万元。发行费率方面,北交所发行费率最高,平均值高达5.74%;其次依次为科创板、创业板、主板,分别为2.21%、2.07%、1.54%。其中,承销保荐费用方面,主板最高,其次是科创板、创业板,平均值分别为1367.2万元、1284.7万元、845.0万元。审计费用方面,科创板最高,平均值为81.6万元;其次是主板、创业板,分别为80.5万元、73.8万元,科创板、主板这两个板块之间整体差异不大。法律费用方面,创业板最高,其次是主板、科创板,平均值分别为95.1万元、82.1万元、64.7万元。信息披露费用方面,主板最高,其次是科创板、创业板,平均值分别为44.9万元、39.2万元、20.2万元。

数据来源:大象投资顾问、大象研究院

注:因北证仅3家非公开发行项目,未披露发行费用的各项明细数据,故上表北证的保荐承销费用、审计验资费用、律师费用为空

我们将科创板、创业板、主板的再融资企业募集资金规模区分了5个档位,即3亿元以下、3亿元—5亿元、5亿元—10亿元、10亿元—30亿元、30亿元以上,由于北交所再融资企业只有3家,因此不参与统计划分。

注:由于科创板的部分企业未披露具体的发行费用明细,上表仅统计披露明细数据的企业

注:由于创业板的部分企业未披露具体的发行费用明细,上表仅统计披露明细数据的企业

数据来源:大象投资顾问、大象研究院

注:北交所板块的部分企业未披露具体的发行费用明细,上表仅统计发行费用数据从各板再融资企业发行费用情况看出,其中承销保荐费用占绝对优势。

发行费用也是随着募集资金的提高而提高,但募资规模大的项目,发行人一般会要求降低费率。因此,募资规模越大,发行费率越低;募资规模越小,发行费率越高。

创业板、科创板、主板的再融资公司整体业绩规模和募集资金规模远高于北交所再融资企业,因此发行费用整体水平也远高于北交所。随着全面注册制的改革落地,融资成为各企业必不可少的重大举措。注册制实施以来,再融资简易程序制度持续释放活力,简易程序优化了发行条件、压缩了审核流程,能够满足上市公司特别是中小公司的融资需求,同时也能提升融资效率。

企业在再融资前应重点考虑中介机构团队的相关项目经验、团队重点人员的从业经验、相关资源、业务风格及协调能力,以及对企业所处行业的认知等。

企业实际控制人、主要股东及高管应该对IPO再融资过程中的费用成本、时间成本、机会成本做系统了解,根据行业发展情况及公司具体情况确定公司再融资的时间节点。